2016年01月18日

知って得する 分かるようでわからない確定申告 株と税金を学ぼう その2

最近では「株」という言葉が随分身近になってきました。

インターネットの普及で自宅のPC、スマートフォンで株式投資が出来たり、個人向けに比較的買いやすい金額で少しずつ株が買えるようになったり、株をはじめてみようかなと初心者も入りやすくなりました。

株で儲けたら、利益にかかる税金を払わないといけません。

そのために必要になるのが確定申告ですが、会社員にはあまり馴染みがないので、「確定申告って大変そうだな」「よくわからなくて不安だな」と思う人も多いことでしょう。

でも実は、株をやっていても確定申告が不要な人もいるって知っていましたか。例えばNISA口座や源泉徴収ありの特定口座のみで運用している人、売却で得た所得が20万円以下だった人などが該当します。

反対に、確定申告をすることで節税できる人、つまり確定申告をしたほうがいい人もいます。取引で年間通じて損が出た人や、株で得た利益が配当金だけだった人が当てはまります。

「税金のことはよくわからないから」と放っておくと、やらなくてもいい確定申告のために手間をかけてしまったり、節税できるチャンスを逃してしまいます。

株取引をするなら、大切な利益を守るため、税金についてもしっかり理解しておきましょう。

むしろ、年間通じて売却損が出た場合には、確定申告しましょう。

損益通算と損失の繰越控除という制度を使って、税金負担を軽減することができるからです。

このふたつの制度について、詳しく見ていきましょう。

例えばA社とB社で1つずつ口座を持っていて、ある年の結果がこうなったとしましょう。

A社口座で、100万円の利益が出た

B社口座で、100万円の損失が出た

この場合、相殺してプラスマイナス0になりますから、確定申告すれば税金はかかりません。

「譲渡損と譲渡益の相殺」だけではなくて、「譲渡損と配当金の相殺」も可能です。

ある年の配当金所得が50万円で、譲渡損が40万円出たとします。

本来、50万円の配当金にかかる税金は

50万円×20.315%=101,575円 ですが、

譲渡損40万円が出ているので、課税対象になる利益が

50万円-40万円=10万円 になります。

すると税金は

10万円×20.315%=20,315円

に減りますね。

結果、101,575-20,315=81,260円の節税になりました。確定申告すれば、払い過ぎた税金が返ってきます。

この契約を結ぶと、特定口座内に配当金を受け入れることになります。すると、確定申告しなくても、特定口座内の譲渡損と配当金を自動で損益通算でき、とても便利です。

証券会社によって、この契約の手続き方法は違います。

そのときには、損失を繰り越して、繰越控除が使えます。これは、売却損が出たら、その損失を3年間繰り越せるという制度です。

損失を繰り越すと、翌年に利益が出ても、前年の損失を差し引いたうえで課税されます。つまり、翌年利益が出た時の税金が、少なくて済むのです。

損失を3年間繰り越すためには、損失額がなくなるまで最大3年間、毎年確定申告する必要があるので、忘れないようにしましょう。

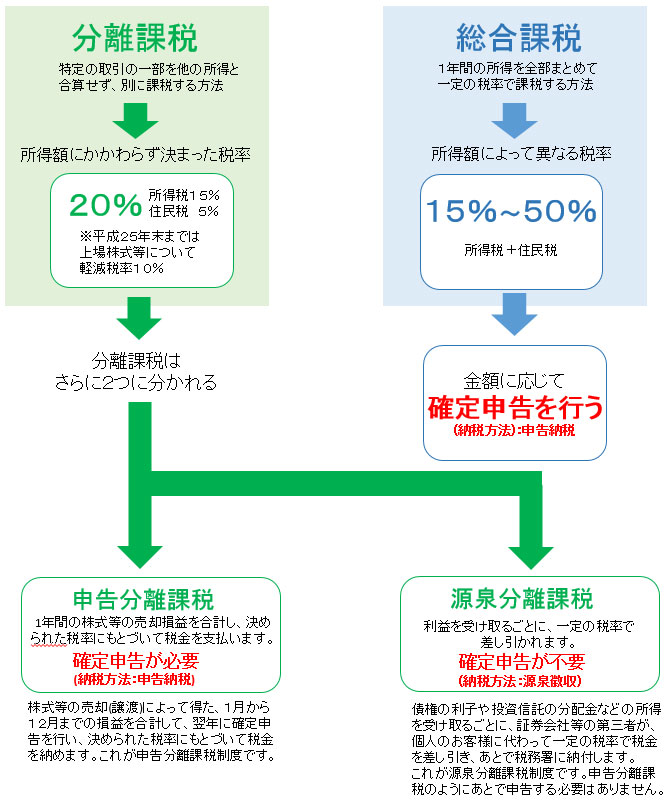

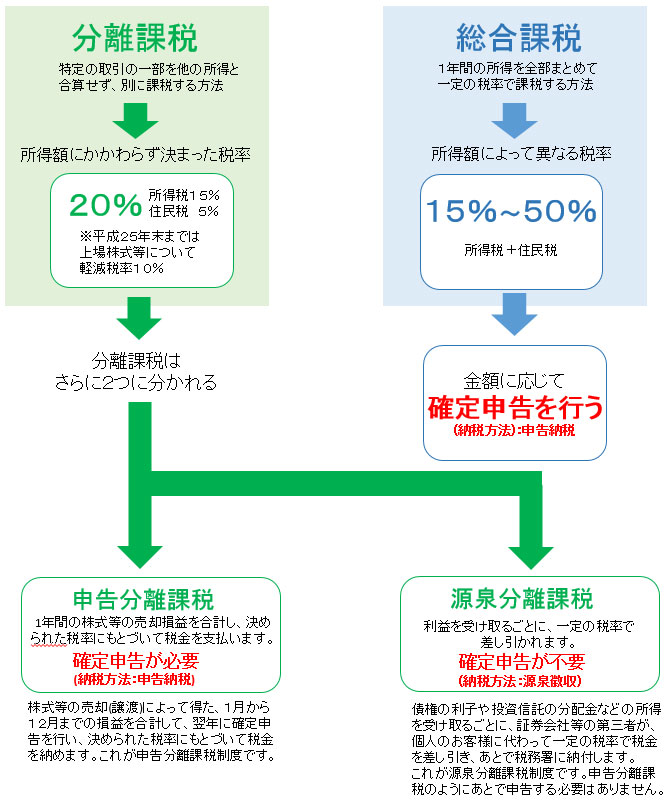

課税方法は「分離課税」と「総合課税」の大きく2つに分類されます。

●「源泉徴収」:給与などの支払者が所得税を天引きし、国に納付する方法

インターネットの普及で自宅のPC、スマートフォンで株式投資が出来たり、個人向けに比較的買いやすい金額で少しずつ株が買えるようになったり、株をはじめてみようかなと初心者も入りやすくなりました。

株で儲けたら、利益にかかる税金を払わないといけません。

そのために必要になるのが確定申告ですが、会社員にはあまり馴染みがないので、「確定申告って大変そうだな」「よくわからなくて不安だな」と思う人も多いことでしょう。

でも実は、株をやっていても確定申告が不要な人もいるって知っていましたか。例えばNISA口座や源泉徴収ありの特定口座のみで運用している人、売却で得た所得が20万円以下だった人などが該当します。

反対に、確定申告をすることで節税できる人、つまり確定申告をしたほうがいい人もいます。取引で年間通じて損が出た人や、株で得た利益が配当金だけだった人が当てはまります。

「税金のことはよくわからないから」と放っておくと、やらなくてもいい確定申告のために手間をかけてしまったり、節税できるチャンスを逃してしまいます。

株取引をするなら、大切な利益を守るため、税金についてもしっかり理解しておきましょう。

株と税金の基礎知識

売却損が出たら確定申告の損益通算と繰越控除で節税

確定申告が不要なパターンがあることを紹介しました。しかし、確定申告は不要なだけで、しても良いのです。

むしろ、年間通じて売却損が出た場合には、確定申告しましょう。

損益通算と損失の繰越控除という制度を使って、税金負担を軽減することができるからです。

このふたつの制度について、詳しく見ていきましょう。

損益通算は「譲渡損+譲渡益」でも「譲渡損+配当金」でも可能

例えばA社とB社で1つずつ口座を持っていて、ある年の結果がこうなったとしましょう。

A社口座で、100万円の利益が出た

B社口座で、100万円の損失が出た

この場合、相殺してプラスマイナス0になりますから、確定申告すれば税金はかかりません。

「譲渡損と譲渡益の相殺」だけではなくて、「譲渡損と配当金の相殺」も可能です。

ある年の配当金所得が50万円で、譲渡損が40万円出たとします。

本来、50万円の配当金にかかる税金は

50万円×20.315%=101,575円 ですが、

譲渡損40万円が出ているので、課税対象になる利益が

50万円-40万円=10万円 になります。

すると税金は

10万円×20.315%=20,315円

に減りますね。

結果、101,575-20,315=81,260円の節税になりました。確定申告すれば、払い過ぎた税金が返ってきます。

譲渡損と配当金の損益通算は上場株式配当等受領委任契約で簡単

譲渡損と配当金を損益通算するには、原則として確定申告が必要です。この確定申告の手間を省きたい人におすすめなのが、源泉徴収有り特定口座で、「上場株式配当等受領委任契約」を結ぶ方法です。

この契約を結ぶと、特定口座内に配当金を受け入れることになります。すると、確定申告しなくても、特定口座内の譲渡損と配当金を自動で損益通算でき、とても便利です。

証券会社によって、この契約の手続き方法は違います。

繰越控除するなら毎年忘れないで確定申告をする

そのときには、損失を繰り越して、繰越控除が使えます。これは、売却損が出たら、その損失を3年間繰り越せるという制度です。

損失を繰り越すと、翌年に利益が出ても、前年の損失を差し引いたうえで課税されます。つまり、翌年利益が出た時の税金が、少なくて済むのです。

損失を3年間繰り越すためには、損失額がなくなるまで最大3年間、毎年確定申告する必要があるので、忘れないようにしましょう。

税金の基礎知識

証券投資にかかる税金は金融商品によって異なり、複雑です。課税方法は「分離課税」と「総合課税」の大きく2つに分類されます。

納税方法について

●「申告納税」:ご自身で所得と税額を計算して納付する方法●「源泉徴収」:給与などの支払者が所得税を天引きし、国に納付する方法

メルマガ

メルマガ