話題レポート

東証1部時価総額2倍からの暴落、中国株式市場の特徴

予想PER20倍に達していた上海総合指数

中国の上海総合指数は、3週間前の2015年6月12日に高値5178ポイントをつけました。

予想PER(株価÷1株当たり予想利益)で約20倍の高い水準でした。

日経平均の予想PERは16.3倍、米国のS&P500指数は17.8倍、欧州のStoxx600指数は16.8倍です。2015年6月現在、世界の予想PERの基準はほぼ16倍と見ていいでしょう。

対米輸出が急減したリーマン危機(2008年)のあと、中国株は5年間も、PERでは8倍から10倍の水準に低迷していました。米国、欧州、日本は15倍を上回っていました。

また、上海市場2073社の時価総額は一時1200兆円を超えていました。これは日本の東証1部の2倍にあたります。上海総合指数はその後、現在(7月5日)にいたるまで、ほぼ一本調子に下げています。3週間での下落幅は1522ポイントでマイナス29%です。

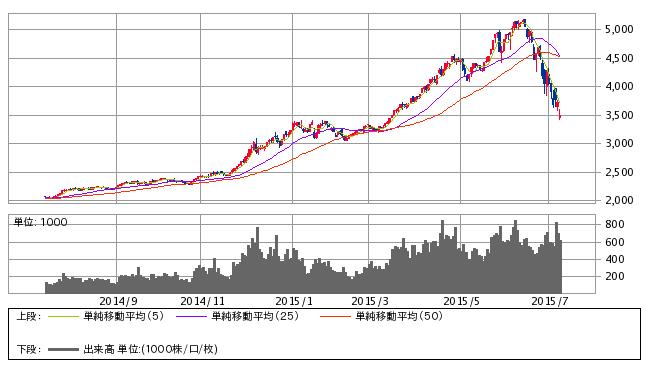

上海総合指数 日足(SBI証券チャート参照)

わが国の日経平均に置き換えると、2万円の株価が、3週間で5800円下げ、1万4200円になるような暴落です。これは価格調整を超えた激しい下げです。何を意味しているのか?

中国株バブルの主役は個人投資家

中国の株式市場の特徴は、8900万人という個人投資家の多さです。日本は700万人ですから13倍です。人口が10倍なので、総人口に対する割合は多くはないのですが、8900万人もの個人株主というと、やはり驚きます。

そしてさらに特徴的なのは、個人株主の売買が、市場の80〜90%を占めていることです。機関投資家、金融機関などの株式所有は少ない。

政府は個人株主に対し、信用売買を解放しました。証拠金の3倍くらいの取引ができます。先物の売買、空売り、ETFなどの指数の売買です。中国の信用売買はとても大きく、総額で、40兆円と言われます。

個人に解放された信用売買の多さが、この10ヶ月の株価高騰の主因でしょう。

日本をはるかに凌ぐ売買代金と回転率が下げを加速

1日の売買代金もすさまじい。15年5月28日は47兆円でした。日本の株式市場の売買は増えたとは言っても3兆円くらいですから、その15倍以上です。同日の米国市場での売買額が$1320億(16兆円)だったので、米国の3倍です。

中国株の売買額が急増したのは2014年11月からでした。ちょうど日銀の異次元緩和第2弾や年金積立金管理運用独立行政法人(GPIF)の運用比率変更が発表されたのと同じ時期です。

中国では、解放された信用取引で個人投資家の株式売買額が急増したのです。ただし中国の個人投資家の売買は、短期所有、短期売買です。

売買の回転率は、「時価総額1200兆円÷47兆円=26日」です。1ヶ月で1回転するくらい、1日の売買が大きい。東京市場はほぼ200日で1回転です。中国市場の売買は7.7倍速い。

この売買回転の速さは、上がるときの速度も速く、下げの速度も速いことを意味します。

個人投資家8900万人が、上げるときは集団心理になり、下げるときもパニックになります。

信用売買が多いと、株価が下がった場合、追証(おいしょう・追加証拠金)の差し入れが必要になるので、売りが売りを呼び、一層下げる相場になります。

現在がそれです。政府は、追証対策として、住宅を担保に差し出せる制度まで作りました。他国に例のないことです。

中国政府は、可能なあらゆる手段をとって株式市場を買い支えていますが、個人の売りの勢いが勝っています。ギリシャ危機が原因ではないことは確かです。

株価が上がりすぎていた反動?

2週間で30%近くの下落。これを日経平均に例えたら、現在の約2万円から14000円ぐらいまでの下落ということになります。

ほんの2週間での下落ですから、とんでもないということが分かることでしょう。今、中国株は大変な状況なのです。

その原因の1つとして考えられるのが株価が上がりすぎていた反動です。

昨年の6月頃、上海総合株価指数(中国株)は2000ポイント程度でした。

それが今年1月には3000ポイントを越すまでになっています。更に6月中旬まで急上昇して、直近高値の5166.35ポイントを付けるまでになったのです。

ほんの1年で株価が2.5倍にもなったのです。まさしく株バブルと言える状況だったのかもしれません。

中国政府の発表は信用できるか?疑わしい数字のオンパレード

中国の株価が大きく下がっている理由を推理するには、まず、中国経済が減速している中で、2014年7月以降、なぜ2.6倍にまで上がったのかを考える必要があります。

中国の株式市場について、価格以外の情報をわが国ではほとんど見ることはできません。数値で明らかになっていることを元に、論理的に組み上げることが必要です。

バブルを生んだ中国政府の株高政策とは?

(1)証券会社に政府資金を貸し付けてETF(株の上場投資信託)を買わせる

(2)政策金利を、従来の6%から0.25%ずつ4回引き下げて5%にする

(3)株式市場に年金基金等の政府資金を注ぎPKOを行う(Price Keeping Operation・価格維持策)

中国政府が恐れる景気減速は始まっている

ロイターは、中国の百貨店に閉店ラッシュが起こっていて、2014年通年で1619万平米の売り場面積が減ったと報じています(15年6月17日)。

3万平米(1万坪クラス)の大型百貨店に換算して540店分ですから、これは大きい。中国の国土は米国とほぼ同じで、日本の25倍です。日本で言えば、20店の百貨店閉鎖に等しい。期間は1年です。閉店の勢いの激しさがわかります。売上が好調なら、決して閉店はしません。

中国の失業率は農村部が省かれた数字

農村からの都市移動が年間1300万人と多い中国では、失業が増えると、都市流民になり、社会不安が高まります。政府の目標は都市部で年間1000万人の雇用を生むことです。

中国政府が発表する失業は10年以上、いつも4.0〜4.3%の範囲で変化がない。これは、都市部に戸籍をもつ人が省に登録した失業(登記失業者)のみを集計しているからです。

農村部に戸籍をもつ人の失業は不明のままです。農村部の人口は50%の6億7500万人です(2012年)。経済的には、1990年以降に近代化が進んだ都市と、中世を残す農村の2つの国があると見ていい。

失業率の全国調査は実施されていません。西南財経大学は独自の調査で、都市部失業は、政府統計の2倍の8〜9%台と推計しています。

日本の経済産業研究所(RIETI)は、2014年の中国主要都市(102都市)の失業率を8.7%と推計しています(移動人口分を含む)。

中国にとってあらゆる問題を生む失業は、社会福祉が未整備なため、他国よりはるかにクリティカルな問題です。

公式発表の「GDP成長率7%」も疑わしい

中国の実質GDPの成長は、2010年10.4%、2011年9.3%、2012年7.8%、2013年7.8%、2014年7.4%、2015年6.8%(IMF予測)とされています。

2012年以降は7%台に減速しています。政府は新常態(New Normal)と言い、景気の減速とは決して言わない。

中国や日本の対米輸出を激減させたリーマン危機(2008年9月)の前、中国のGDP成長は10〜14%という高い水準でした。5〜6年で商品生産と国民所得が2倍になっていたのです。

リーマン危機後は、2008年が9.6%で、9年が9.2%、2010年には10.4%に戻したものの、2011年は9.3%と、一段下がっています。

農村から都市の工場への人口移動が続く中国では、GDPの成長で8%はないと、失業が増えて社会不安が起こるとされていました。これは2桁成長の頃、中国政府自身が言っていたことです。

2012年には、20年来はじめて7%台の成長に落ちています。実質で7%は、10年で2倍の成長にあたります。ほぼ0%の日本、2%の米国、1%の欧州に比べれば、とても高い経済成長です。2015年は、公式には6%台の成長とされています(IMF)。

※ただし上記の数字は粉飾されている可能性があります。

(「MONEY VOICE」より参照:Eimei.TVが作成)

メルマガ

メルマガ