嵅乆栘撝栫偺宱嵪愮巚枩峫

丵丵丵丵丵丵丵丵丵丵丵丵丵丵丵丵丵丵丵丵丵丵丵丵丵丵丵丵丵丵

戞俀崋丂嵅乆栘撝栫偺宱嵪愮巚枩峫

丳丳丳丳丳丳丳丳丳丳丳丳丳丳丳丳丳丳丳丳丳丳丳丳丳丳丳丳丳丳

丂 亂乽奿壓偘乿偺堄枴偡傞傕偺丄妝娤榑傊偺寈忇亃丂 俀侽侾係丏侾俀丏侽俉 乽奿晅偗夛幮偺儉乕僨傿乕僘丒僀儞儀僗僞乕僘丒僒乕價僗偼侾俀寧侾擔丄擔杮偺惌晎嵚柋奿晅偗傪Aa3偐傜A1偵1僲僢僠奿壓偘偟偨丅奿晅偺尒捠偟偼乽埨掕揑乿乮尒捠偟偺婜娫偼崱屻1擭乣1擭敿偺娫乯丅奿壓偘偼2011擭8寧24擔偵偦傟傑偱偺Aa2偐傜Aa3偵壓偘偰埲棃丄3擭3僇寧傇傝丅G7愭恑7僇崙偺側偐偱偼Baa2傪偮偗偰偄傞僀僞儕傾偵師偄偱掅偄丅奿壓偘棟桼偲偟偰偼丄 戞1偵乽嵿惌愒帤嶍尭栚昗偺払惉壜擻惈偵娭偡傞晄妋幚惈偺崅傑傝乿 戞2偵乽僨僼儗埑椡偺壓偱偺惉挿懀恑嶔偺僞僀儈儞僌偲桳岠惈偵懳偡傞晄妋幚惈乿 戞3偵乽偦傟偵敽偆拞婜揑側擔杮崙嵚偺棙夞傝忋徃儕僗僋偺崅傑傝偲嵚柋晧扴擻椡偺掅壓乿傪忋偘偨丅挿婜揑側嵿惌嵞寶栚昗偺払惉偺壜擻惈丄挿婜揑側惉挿偺壜擻惈側偳偺僶儔儞僗傪峫偊偰尒捈偟偨傕偺丄偲偟偰偄傞丅乿

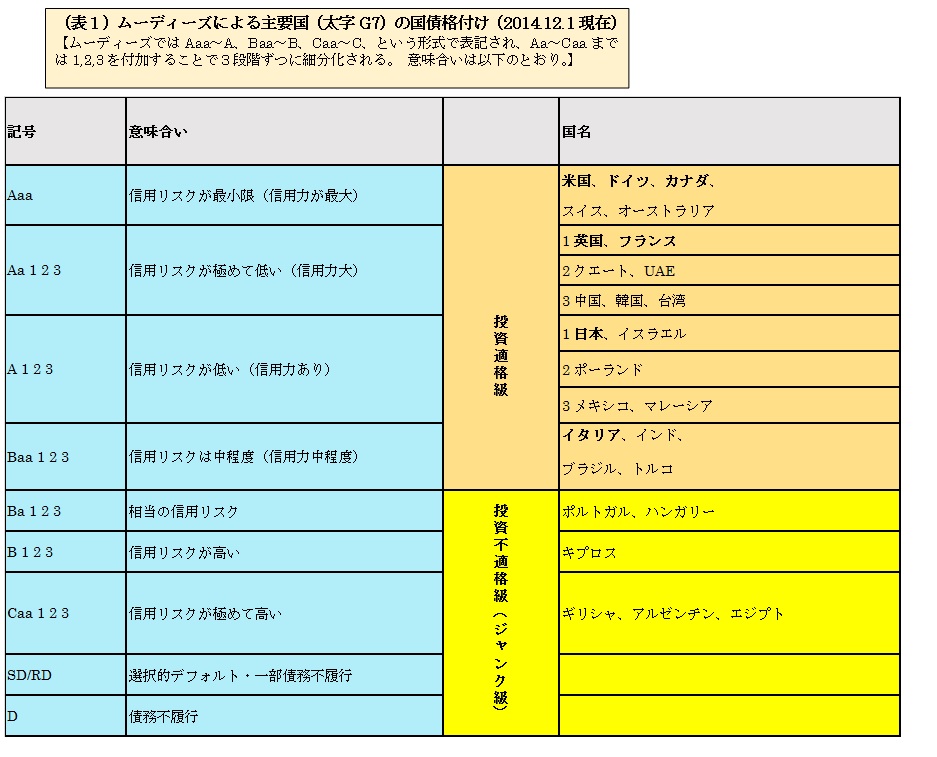

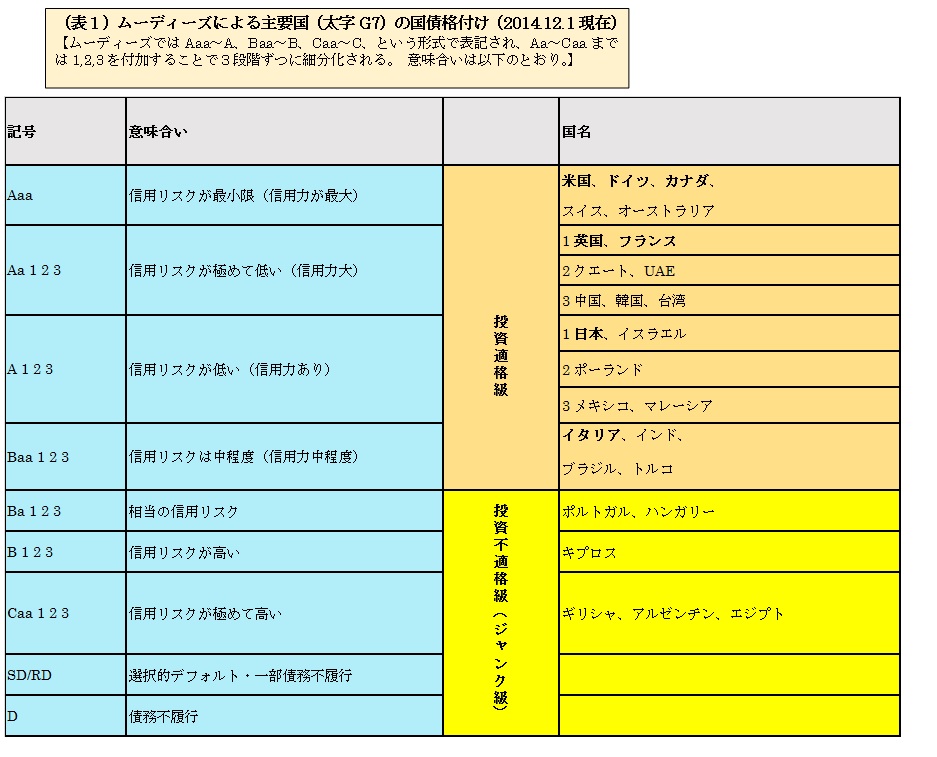

傑偢丄奿晅偗偵偮偄偰婎杮揑側偍偝傜偄傪偟偰偍偙偆丅奿晅偗偼丄Aaa乮僩儕僾儖僄乕乯乿側偳偺婰崋偱丄崙傗奺婇嬈偺怣梡儕僗僋偺埨慡搙傪帵偟丄怣梡儕僗僋傪敾抐偡傞偨傔偺巜昗偲偟偰巊傢傟偰偄傞乮昞侾乯丅戙昞揑側奿晅偗婡娭偲偟偰儉乕僨傿乕僘丄僗僞儞僟乕僪丒傾儞僪丒僾傾乕僘乮S&P乯側偳偑偁傞丅偙偙偱奿晅偗偵偮偄偰徻偟偔夝愢偡傞梋桾偼側偄偑丄傑偢戝帠側偙偲偼丄墷暷奿晅偗婡娭偼偄偢傟傕撈棫宯柉娫夛幮偱偁傞偲偄偆揰偩丅偦偟偰偦偺堄尒昞柧偨傞奿晅偗偺摦岦偑側偤偙傟傎偳傑偱偵拲栚偝傟傞偺偐丄偦傟偼儉乕僨傿乕僘側偳偑侾侽侽擭傪挻偊傞楌巎偺拞偱採嫙偟偰偒偨乽搳帒壠偵懳偡傞怣梡忣曬乿偑價僕僱僗幮夛偱昡壙偝傟偰偒偨偐傜乮偨偩偟丄儕乕儅儞丒僔儑僢僋帪偼昡壙傪棊偲偟偨乯偱偁傞丅 懠曽拲堄揰偲偟偰丄儉乕僨傿乕僘帺恎傕昞柧偟偰偄傞傛偆偵乽奿晅偗偼扨側傞堄尒偱偁傝丄嵚寯攧攦偺姪崘偱偼側偄偟偦偺惓妋惈偵偮偄偰傕曐徹偟側偄偟丄偁傞寛掕偵偍偗傞傂偲偮偺梫慺偲偟偰峫椂偝傟傞傋偒傕偺偱丄偦偺棙梡幰偼丄帺傜挷嵏丒昡壙偟側偗傟偽側傜側偄乿偲偄偆偙偲偼偟偭偐傝擣幆偟偰偍偔昁梫偑偁傞丅奿晅偗夛幮傊偺夁搙偺婜懸偼丄媡偵椻惷側敾抐傪撦傜偣傞壜擻惈傕偁傞丅

忋婰傪摢偵擖傟偮偮丄崱夞偺儉乕僨傿乕僘偺擔杮偺嵿惌嵞寶偵懳偡傞寈忇傪偳偆傒偨傜偄偄偺偐丅婎杮揑偵崙嵚偺奿壓偘偑峴傢傟傞偲偄偆帠懺偼丄擔杮宱嵪怣擣偺掅壓佀擔杮攧傝乮姅埨丒嵚寯埨丒墌埨乯偲偄偆埆嵽椏偲側傞丅偟偐偟丄敪昞屻偺儅乕働僢僩偼丄堦帪揑側塭嬁偼偁偭偨偑丄擔宱暯嬒姅壙偼擭弶棃崅抣丄挿婜崙嵚愭暔傕嵟崅抣傪偮偗丄埆嵽椏偼傎偲傫偳柍帇偝傟偨乮墌偼侾俀侽墌傑偱壓偘偨(12/4乯偑偙傟偼捈愙偺梫場偱偼側偄乯丅偦偺堄枴偱偼丄崙嵚傪戝検偵曐桳偡傞朚嬧傗儅乕働僢僩偵偲偭偰丄崱夞偺奿壓偘偼丄乽扨側傞堦偮偺堄尒昞柧乿偲偄偆懆偊曽傪偟偰偄傞偲偄偊傛偆丅偮傑傝丄廜堾慖偺梌搣彑棙佀傾儀僲儈僋僗偵傛傞宱嵪惉挿佀拞挿婜揑側嵿惌寽擮偺暐怈丄偲偄偆惌嶔塣塩傊偺妝娤榑偑儅乕働僢僩偱偼巟攝揑側偺偱偁傞丅

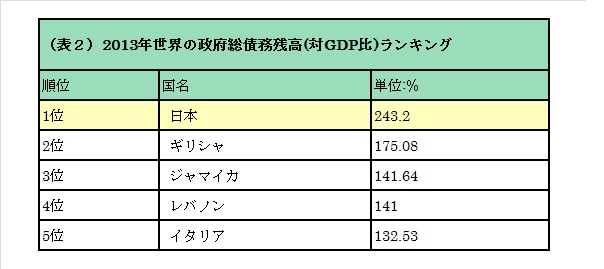

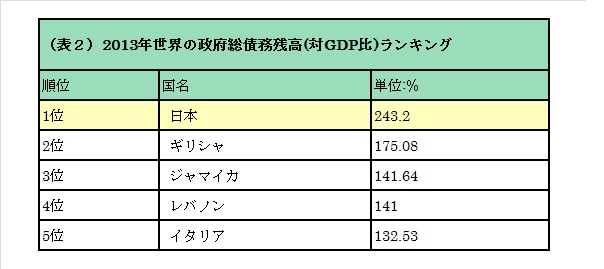

偝偰偙偙偱栤戣偲偡傋偒偼丄偦偺乽拞挿婜揑側嵿惌寬慡壔払惉傊偺怣棅搙擛壗乿偱偁傞丅擔杮偺惌晎嵚柋偼1000挍墌傪挻偊丄懳GDP斾傕俀埵偺僊儕僔儍傪堷偒棧偟偰悽奅僩僢僾偲偄偆悈弨偩乮昞俀乯丅妝娤榑偺庡挘偼丄嘆嵿惌攋抅偲偼乽奜壿寶偰崙嵚乿偑曉嵪晄擻偵側傞偙偲佀嘇擔杮偺崙嵚偼偡傋偰乽墌寶偰崙嵚乿偱偐偮搳帒壠乮擔嬧娷傓乯偺戝敿偼崙撪惃偱偁傝栤戣偼側偄佀嘊擔杮宱嵪偺幐懍偑嵟戝偺怱攝嵽椏偱丄俀亾偺僀儞僼儗僞乕僎僢僩傪幚峴偟丄宱嵪傪棫偰捈偟丄惉挿婳摴偵忔偣傞偙偲傪峴偆偙偲偱擔杮偺怣棅姶偼忋偑傞乮屄恖徚旓傪壓偘傞徚旓惻棪傾僢僾偼斀懳乯丄偲偄偆傕偺偱偁傞丅 偟偐偟丄偙偺妝娤榑偺栍揰偼丄崙撪搳帒壠偺崙嵚慖岲巙岦偑偦偺儕僗僋嫋梕検偺斖埻偑偳偙傑偱偱丄偦偺崙嵚慖岲巙岦偑偄偮傑偱懕偔偺偐丄偲偄偆偙偲偵偁傞丅偮傑傝丄崙偺婎慴怣梡椡偺埆壔偑懕偒丄崙撪搳帒壠偺嫋梕尷搙傪挻偊傟偽丄崙嵚偺媫寖偐偮戝暆側挷惍乮崙嵚僶僽儖偺曵夡乯偼旔偗傜傟側偄壜擻惈偑偁傞偲偄偆偙偲偩丅 拞挿婜揑嵿柋儕僗僋偼丄帺妎徢忬偺側偄崅寣埑徢偺儕僗僋偵椺偊傜傟傞丅帯椕傪愭憲傝偡傟偽偡傞傎偳丄巰偵偄偨傞昦婥敪徢偺妋棪偼崅傑傞偺偱偁傞丅

妋偐偵丄擔嬧偑崙嵚傪攦偄庢傟偽惌晎偼崙嵚偺彏娨傗棙暐偄偐傜奐曻偝傟丄僀儞僼儗棪偑忋偑偭偰偔傞丅偦偆側傟偽柤栚GDP偑憹壛偟丄惻廂偼憹偊傞偱偁傠偆丅偟偐偟丄偦傟偱傕晧嵚偺憹壛偵惻廂偺憹壛偑捛偄偮偐側偄傛偆側傜丄俀亾掱搙偺僀儞僼儗棪傪堐帩偟偮偮丄憹惻傗惌晎巟弌偺嶍尭傪妋幚偵峴偄丄惌晎偺晧嵚巆崅懳GDP斾傪尭彮偝偣偹偽側傜側偄丅 僨僼儗偐傜扙媝偡傞偙偲偑愭寛偩偑丄摨帪偵崙偺僼傽儞僟儊儞僞儖僘偑偙傟埲忋埆壔偟側偄傛偆丄宱嵪惉挿乮摿偵戞嶰偺栴丗惉挿愴棯乯丒嵿惌嵞寶傊偺摴嬝傪晅偗傞偺偑媫柋偱偁傝丄乽奿壓偘乿偐傜偺寈忇傪姰慡偵暐怈偝偣傞偙偲偑媮傔傜傟偰偄傞丅偙傟埲忋彨棃悽戙傊偺僣働晧扴傪奼戝偟偰偼側傜側偄丅

戞俀崋丂嵅乆栘撝栫偺宱嵪愮巚枩峫

丳丳丳丳丳丳丳丳丳丳丳丳丳丳丳丳丳丳丳丳丳丳丳丳丳丳丳丳丳丳

丂 亂乽奿壓偘乿偺堄枴偡傞傕偺丄妝娤榑傊偺寈忇亃丂 俀侽侾係丏侾俀丏侽俉 乽奿晅偗夛幮偺儉乕僨傿乕僘丒僀儞儀僗僞乕僘丒僒乕價僗偼侾俀寧侾擔丄擔杮偺惌晎嵚柋奿晅偗傪Aa3偐傜A1偵1僲僢僠奿壓偘偟偨丅奿晅偺尒捠偟偼乽埨掕揑乿乮尒捠偟偺婜娫偼崱屻1擭乣1擭敿偺娫乯丅奿壓偘偼2011擭8寧24擔偵偦傟傑偱偺Aa2偐傜Aa3偵壓偘偰埲棃丄3擭3僇寧傇傝丅G7愭恑7僇崙偺側偐偱偼Baa2傪偮偗偰偄傞僀僞儕傾偵師偄偱掅偄丅奿壓偘棟桼偲偟偰偼丄 戞1偵乽嵿惌愒帤嶍尭栚昗偺払惉壜擻惈偵娭偡傞晄妋幚惈偺崅傑傝乿 戞2偵乽僨僼儗埑椡偺壓偱偺惉挿懀恑嶔偺僞僀儈儞僌偲桳岠惈偵懳偡傞晄妋幚惈乿 戞3偵乽偦傟偵敽偆拞婜揑側擔杮崙嵚偺棙夞傝忋徃儕僗僋偺崅傑傝偲嵚柋晧扴擻椡偺掅壓乿傪忋偘偨丅挿婜揑側嵿惌嵞寶栚昗偺払惉偺壜擻惈丄挿婜揑側惉挿偺壜擻惈側偳偺僶儔儞僗傪峫偊偰尒捈偟偨傕偺丄偲偟偰偄傞丅乿

傑偢丄奿晅偗偵偮偄偰婎杮揑側偍偝傜偄傪偟偰偍偙偆丅奿晅偗偼丄Aaa乮僩儕僾儖僄乕乯乿側偳偺婰崋偱丄崙傗奺婇嬈偺怣梡儕僗僋偺埨慡搙傪帵偟丄怣梡儕僗僋傪敾抐偡傞偨傔偺巜昗偲偟偰巊傢傟偰偄傞乮昞侾乯丅戙昞揑側奿晅偗婡娭偲偟偰儉乕僨傿乕僘丄僗僞儞僟乕僪丒傾儞僪丒僾傾乕僘乮S&P乯側偳偑偁傞丅偙偙偱奿晅偗偵偮偄偰徻偟偔夝愢偡傞梋桾偼側偄偑丄傑偢戝帠側偙偲偼丄墷暷奿晅偗婡娭偼偄偢傟傕撈棫宯柉娫夛幮偱偁傞偲偄偆揰偩丅偦偟偰偦偺堄尒昞柧偨傞奿晅偗偺摦岦偑側偤偙傟傎偳傑偱偵拲栚偝傟傞偺偐丄偦傟偼儉乕僨傿乕僘側偳偑侾侽侽擭傪挻偊傞楌巎偺拞偱採嫙偟偰偒偨乽搳帒壠偵懳偡傞怣梡忣曬乿偑價僕僱僗幮夛偱昡壙偝傟偰偒偨偐傜乮偨偩偟丄儕乕儅儞丒僔儑僢僋帪偼昡壙傪棊偲偟偨乯偱偁傞丅 懠曽拲堄揰偲偟偰丄儉乕僨傿乕僘帺恎傕昞柧偟偰偄傞傛偆偵乽奿晅偗偼扨側傞堄尒偱偁傝丄嵚寯攧攦偺姪崘偱偼側偄偟偦偺惓妋惈偵偮偄偰傕曐徹偟側偄偟丄偁傞寛掕偵偍偗傞傂偲偮偺梫慺偲偟偰峫椂偝傟傞傋偒傕偺偱丄偦偺棙梡幰偼丄帺傜挷嵏丒昡壙偟側偗傟偽側傜側偄乿偲偄偆偙偲偼偟偭偐傝擣幆偟偰偍偔昁梫偑偁傞丅奿晅偗夛幮傊偺夁搙偺婜懸偼丄媡偵椻惷側敾抐傪撦傜偣傞壜擻惈傕偁傞丅

忋婰傪摢偵擖傟偮偮丄崱夞偺儉乕僨傿乕僘偺擔杮偺嵿惌嵞寶偵懳偡傞寈忇傪偳偆傒偨傜偄偄偺偐丅婎杮揑偵崙嵚偺奿壓偘偑峴傢傟傞偲偄偆帠懺偼丄擔杮宱嵪怣擣偺掅壓佀擔杮攧傝乮姅埨丒嵚寯埨丒墌埨乯偲偄偆埆嵽椏偲側傞丅偟偐偟丄敪昞屻偺儅乕働僢僩偼丄堦帪揑側塭嬁偼偁偭偨偑丄擔宱暯嬒姅壙偼擭弶棃崅抣丄挿婜崙嵚愭暔傕嵟崅抣傪偮偗丄埆嵽椏偼傎偲傫偳柍帇偝傟偨乮墌偼侾俀侽墌傑偱壓偘偨(12/4乯偑偙傟偼捈愙偺梫場偱偼側偄乯丅偦偺堄枴偱偼丄崙嵚傪戝検偵曐桳偡傞朚嬧傗儅乕働僢僩偵偲偭偰丄崱夞偺奿壓偘偼丄乽扨側傞堦偮偺堄尒昞柧乿偲偄偆懆偊曽傪偟偰偄傞偲偄偊傛偆丅偮傑傝丄廜堾慖偺梌搣彑棙佀傾儀僲儈僋僗偵傛傞宱嵪惉挿佀拞挿婜揑側嵿惌寽擮偺暐怈丄偲偄偆惌嶔塣塩傊偺妝娤榑偑儅乕働僢僩偱偼巟攝揑側偺偱偁傞丅

偝偰偙偙偱栤戣偲偡傋偒偼丄偦偺乽拞挿婜揑側嵿惌寬慡壔払惉傊偺怣棅搙擛壗乿偱偁傞丅擔杮偺惌晎嵚柋偼1000挍墌傪挻偊丄懳GDP斾傕俀埵偺僊儕僔儍傪堷偒棧偟偰悽奅僩僢僾偲偄偆悈弨偩乮昞俀乯丅妝娤榑偺庡挘偼丄嘆嵿惌攋抅偲偼乽奜壿寶偰崙嵚乿偑曉嵪晄擻偵側傞偙偲佀嘇擔杮偺崙嵚偼偡傋偰乽墌寶偰崙嵚乿偱偐偮搳帒壠乮擔嬧娷傓乯偺戝敿偼崙撪惃偱偁傝栤戣偼側偄佀嘊擔杮宱嵪偺幐懍偑嵟戝偺怱攝嵽椏偱丄俀亾偺僀儞僼儗僞乕僎僢僩傪幚峴偟丄宱嵪傪棫偰捈偟丄惉挿婳摴偵忔偣傞偙偲傪峴偆偙偲偱擔杮偺怣棅姶偼忋偑傞乮屄恖徚旓傪壓偘傞徚旓惻棪傾僢僾偼斀懳乯丄偲偄偆傕偺偱偁傞丅 偟偐偟丄偙偺妝娤榑偺栍揰偼丄崙撪搳帒壠偺崙嵚慖岲巙岦偑偦偺儕僗僋嫋梕検偺斖埻偑偳偙傑偱偱丄偦偺崙嵚慖岲巙岦偑偄偮傑偱懕偔偺偐丄偲偄偆偙偲偵偁傞丅偮傑傝丄崙偺婎慴怣梡椡偺埆壔偑懕偒丄崙撪搳帒壠偺嫋梕尷搙傪挻偊傟偽丄崙嵚偺媫寖偐偮戝暆側挷惍乮崙嵚僶僽儖偺曵夡乯偼旔偗傜傟側偄壜擻惈偑偁傞偲偄偆偙偲偩丅 拞挿婜揑嵿柋儕僗僋偼丄帺妎徢忬偺側偄崅寣埑徢偺儕僗僋偵椺偊傜傟傞丅帯椕傪愭憲傝偡傟偽偡傞傎偳丄巰偵偄偨傞昦婥敪徢偺妋棪偼崅傑傞偺偱偁傞丅

妋偐偵丄擔嬧偑崙嵚傪攦偄庢傟偽惌晎偼崙嵚偺彏娨傗棙暐偄偐傜奐曻偝傟丄僀儞僼儗棪偑忋偑偭偰偔傞丅偦偆側傟偽柤栚GDP偑憹壛偟丄惻廂偼憹偊傞偱偁傠偆丅偟偐偟丄偦傟偱傕晧嵚偺憹壛偵惻廂偺憹壛偑捛偄偮偐側偄傛偆側傜丄俀亾掱搙偺僀儞僼儗棪傪堐帩偟偮偮丄憹惻傗惌晎巟弌偺嶍尭傪妋幚偵峴偄丄惌晎偺晧嵚巆崅懳GDP斾傪尭彮偝偣偹偽側傜側偄丅 僨僼儗偐傜扙媝偡傞偙偲偑愭寛偩偑丄摨帪偵崙偺僼傽儞僟儊儞僞儖僘偑偙傟埲忋埆壔偟側偄傛偆丄宱嵪惉挿乮摿偵戞嶰偺栴丗惉挿愴棯乯丒嵿惌嵞寶傊偺摴嬝傪晅偗傞偺偑媫柋偱偁傝丄乽奿壓偘乿偐傜偺寈忇傪姰慡偵暐怈偝偣傞偙偲偑媮傔傜傟偰偄傞丅偙傟埲忋彨棃悽戙傊偺僣働晧扴傪奼戝偟偰偼側傜側偄丅

儊儖儅僈

儊儖儅僈