2015年11月10日

知って得する 平成28年 税制改正

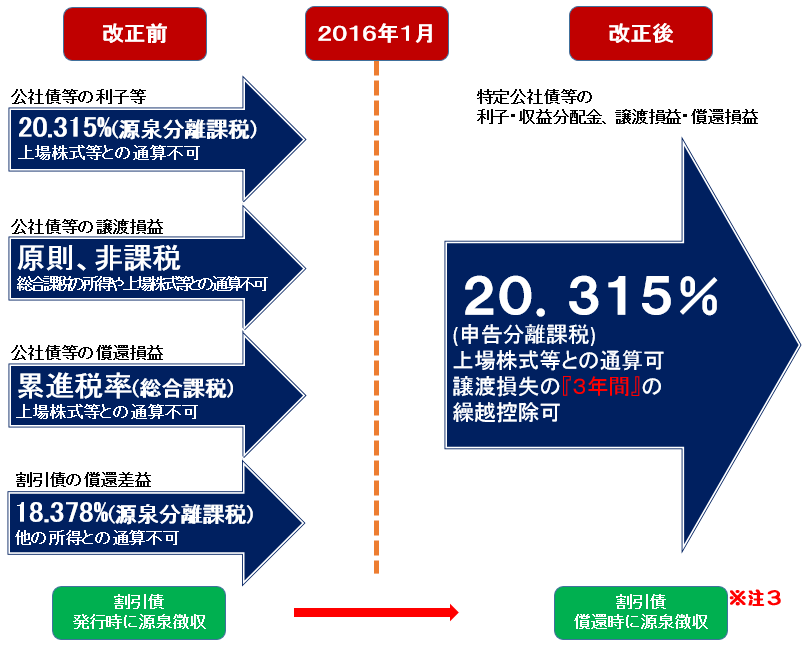

日本の税制は、申告納税制度のもと総合課税が原則となっています。しかし、金融商品については、不労所得であることや金融機関を通じ徴税が容易であることから、金融商品に応じて、源泉分離課税や申告分離課税となっています。また、それぞれ税率にも違いがあります。それを2016年1月からは、一体化していこうというのが「金融所得課税の一体化」です。

今回の改正では、国債・地方債・外国国債・外国地方債・公募公社債・上場公社債などの公社債が対象で、デリバティブなどはまだ対象とはなっていない。その意味で、「金融所得課税一体化」への第一歩と言ったところです。

2016年1月から特定公社債等の税制が改正

国債・地方債・外国国債・外国地方債・公募公社債・上場公社債など特定の公社債を「特定公社債」、公募公社債投資信託・公募公社債等運用投資信託・公募社債的受益権を「公募公社債投資信託等」と称し、これらを総称する「特定公社債等」について、税制が以下のように改正されます。

国債・地方債・外国国債・外国地方債・公募公社債・上場公社債など特定の公社債を「特定公社債」、公募公社債投資信託・公募公社債等運用投資信託・公募社債的受益権を「公募公社債投資信託等」と称し、これらを総称する「特定公社債等」について、税制が以下のように改正されます。

上場株式等の譲渡損との通算が可能

(注2)特定公社債等の譲渡損・償還損には、原則としてデフォルトによる損失も含まれます。

(注3)割引債(発行時に源泉分離課税の対象とされたものを除く)については、その償還時にみなし償還差益(償還金額の一定割合:償還期間が1年以内のものは0.2パーセント、1年超のものは25パーセント)に税率20.315パーセントによる源泉徴収が行われます。

みずほ証券 証券税制早わかりを参照:Eimei.TVが作成

損益通算のメリットとしては、たとえば、上場株であるA株で5万円の売却損があり、B債の償還損益で5万円の利益が出た場合、これまでであれば、5万円の利益については、A株との損益通算は認められず、総合課税の税率が課されていました。

それが、改正により、A株の損失5万円とB債の利益5万円が損益通算され0円になるので、その分については課税が発生しないことになる。さらに、損益通算の結果、控除しきれない損失がある場合には、翌年以後3年間にわたり繰越控除が可能なので、利益から損失が控除しきれない場合でも次年度以降利益が出れば、損益通算により利益を減らすことが可能で、より投資がしやすい環境が整うことになります。

それが、改正により、A株の損失5万円とB債の利益5万円が損益通算され0円になるので、その分については課税が発生しないことになる。さらに、損益通算の結果、控除しきれない損失がある場合には、翌年以後3年間にわたり繰越控除が可能なので、利益から損失が控除しきれない場合でも次年度以降利益が出れば、損益通算により利益を減らすことが可能で、より投資がしやすい環境が整うことになります。

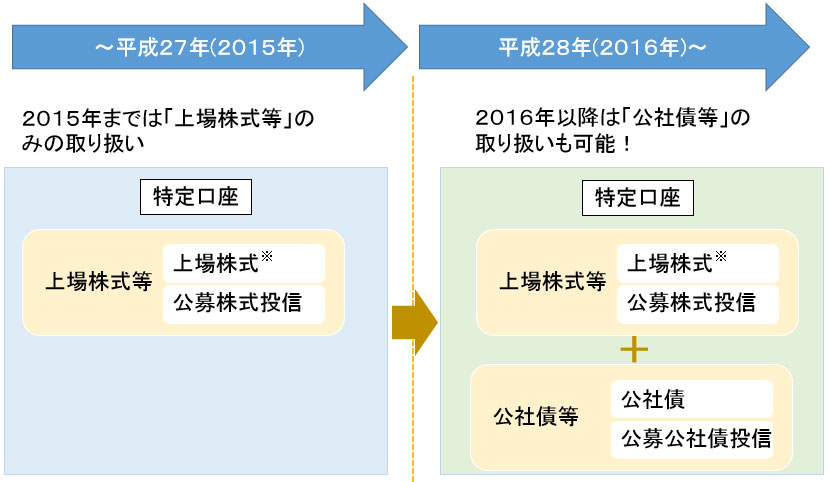

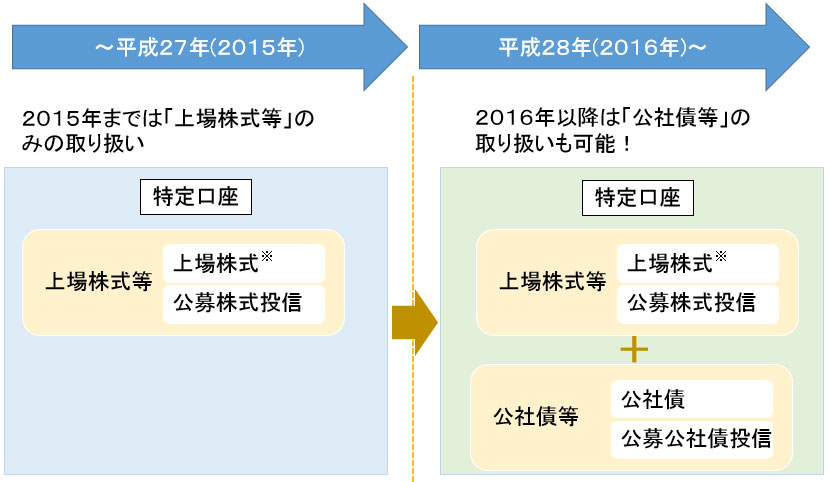

平成28年(2016年)以降は、「公社債等」の特定口座への受入れができます

特定口座とは

平成28年(2016年)以降、公社債等の譲渡(償還)益は、原則、確定申告が必要となりますが、「源泉徴収あり」特定口座をご利用いただくと、確定申告が不要となります。

より詳しい特定口座のしくみは各証券会社にお問い合わせ下さい。

今回の改正では、国債・地方債・外国国債・外国地方債・公募公社債・上場公社債などの公社債が対象で、デリバティブなどはまだ対象とはなっていない。その意味で、「金融所得課税一体化」への第一歩と言ったところです。

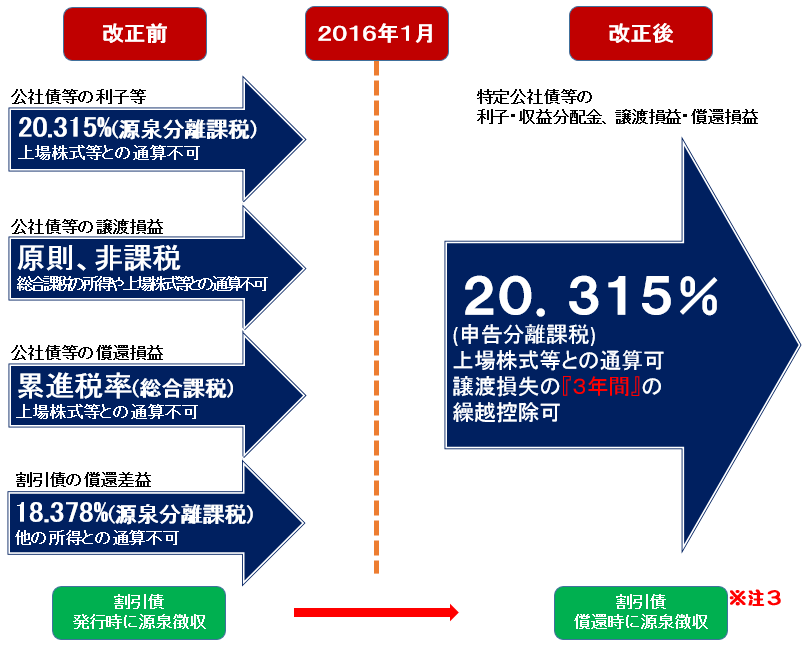

2016年1月から特定公社債等の税制が改正

国債・地方債・外国国債・外国地方債・公募公社債・上場公社債など特定の公社債を「特定公社債」、公募公社債投資信託・公募公社債等運用投資信託・公募社債的受益権を「公募公社債投資信託等」と称し、これらを総称する「特定公社債等」について、税制が以下のように改正されます。

国債・地方債・外国国債・外国地方債・公募公社債・上場公社債など特定の公社債を「特定公社債」、公募公社債投資信託・公募公社債等運用投資信託・公募社債的受益権を「公募公社債投資信託等」と称し、これらを総称する「特定公社債等」について、税制が以下のように改正されます。

◆利子・収益分配金

(源泉徴収ありの特定口座の場合)

税率20.315(注1)の源泉徴収(申告不要または申告分離課税のいずれかを選択)(源泉徴収ありの特定口座の場合)

◆譲渡益・償還益

(源泉徴収ありの特定口座の場合)

20.315%の源泉徴収(申告分離課税)(源泉徴収ありの特定口座の場合)

上場株式等の譲渡損との通算が可能

◆譲渡損・償還損 (注2)

申告分離課税を選択した上場株式等の配当金等や特定公社債等の利子・収益分配金との損益通算が可能、および連年申告により翌年以後3年間の繰越控除の適用が可能

(注2)特定公社債等の譲渡損・償還損には、原則としてデフォルトによる損失も含まれます。

(注3)割引債(発行時に源泉分離課税の対象とされたものを除く)については、その償還時にみなし償還差益(償還金額の一定割合:償還期間が1年以内のものは0.2パーセント、1年超のものは25パーセント)に税率20.315パーセントによる源泉徴収が行われます。

みずほ証券 証券税制早わかりを参照:Eimei.TVが作成

損益通算のメリットとしては、たとえば、上場株であるA株で5万円の売却損があり、B債の償還損益で5万円の利益が出た場合、これまでであれば、5万円の利益については、A株との損益通算は認められず、総合課税の税率が課されていました。

それが、改正により、A株の損失5万円とB債の利益5万円が損益通算され0円になるので、その分については課税が発生しないことになる。さらに、損益通算の結果、控除しきれない損失がある場合には、翌年以後3年間にわたり繰越控除が可能なので、利益から損失が控除しきれない場合でも次年度以降利益が出れば、損益通算により利益を減らすことが可能で、より投資がしやすい環境が整うことになります。

それが、改正により、A株の損失5万円とB債の利益5万円が損益通算され0円になるので、その分については課税が発生しないことになる。さらに、損益通算の結果、控除しきれない損失がある場合には、翌年以後3年間にわたり繰越控除が可能なので、利益から損失が控除しきれない場合でも次年度以降利益が出れば、損益通算により利益を減らすことが可能で、より投資がしやすい環境が整うことになります。

平成28年(2016年)以降は、「公社債等」の特定口座への受入れができます

特定口座とは

平成28年(2016年)以降、公社債等の譲渡(償還)益は、原則、確定申告が必要となりますが、「源泉徴収あり」特定口座をご利用いただくと、確定申告が不要となります。

より詳しい特定口座のしくみは各証券会社にお問い合わせ下さい。

メルマガ

メルマガ